|

张新法:银河证券研究中心高级研究员。研究领域:宏观经济和金融。

|

|

|

|

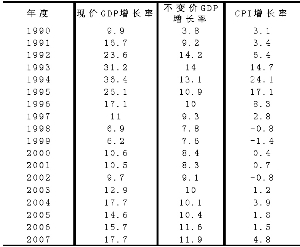

1990年以来GDP与CPI增长情况比较

|

|

⊙主持人:邹民生乐嘉春

近期A股市场大跌,深层次原因何在

主持人:今年年初有报道称,据美国花旗银行预测,作为“去年世界表现最佳”的中国资本市场,今年将成为“最不受青睐”的亚洲投资市场。真是一语成谶。沪深股市自去年10月下跌至今,跌幅早已超过50%。为何会这么个跌法?最近各大机构都在作年中投资策略报告,你们银河证券也刚刚开了年中报告会,你们有研究,你的看法是什么?

张新法:是的,对目前的行情,很多人忧心忡忡。进入6月份以来,A股市场持续、大幅下跌,将前不久因印花税而起的反弹一扫而光,2990点的“政策底”也被彻底击穿。

怎么来看这个问题呢?我想,有必要先来看看A股市场经曾经有过的七次大跌:

1,1992年5月-1992年11月1429点跌至400点,历时5个月,最大跌幅达72%。

2,1993年2月-1994年7月1553点跌至325点,历时18个月,最大跌幅达79%。

3,1994年9月-1996年1月1053点跌至512点,历时16个月,最大跌幅达51%。

4,1997年5月-1999年5月1510点跌至1047点,历时24个月,最大跌幅达30%。

5,1999年6月-2000年1月1756点跌至1361点,历时6个月,最大跌幅达22%。

6,2001年6月-2005年6月2245点跌至998点,历时48个月,最大跌幅达55%。

7,2007年10月-2008年6月6124点跌至2729点,历时8个月,最大跌幅达55.6%。

尽管这次大跌的跌幅还不是七次之中最大的,但其杀伤力却是巨大的。因为与以往相比,如今A股市场的规模和容量是历史上最大的,数万亿计的流通市值在这次大跌中灰飞烟灭,投资者损失惨重。

令人感到意外的是,出现这次大跌后,与投资者的惊恐慌乱相比,有关方面一直保持沉默。所有这些,使市场的氛围显得神秘怪异,投资者也感到更恐惧,更不知所措。

回顾历次大跌,似乎可以找到某些佐证(见表):第一,通胀无牛市:前3次大跌发生在高通胀期间;第二,金融动荡期间无牛市: 1997年东南亚金融危机(第4次大跌)和2007年四季度以来的次按危机(第7次大跌);第三,经济低增长期间无牛市:如第5次大跌。

其实,从估值来看,目前市场的市盈率水平进入到比较合理、甚至相对较低的水平。经过连续大幅下跌,目前市场的估值中枢进一步下移,当前沪深300指数成份股按2008年业绩的动态估值倍数约17倍,意味着以该市盈率计算的基础年收益率可以达到5.88%,比一年期人民币存款利率高出100多个基点,显示出A股市场泡沫已被挤出。

若作国际比较,沪深300市盈率已经低于美国标普500的市盈率值,而对比中美两国的经济发展前景,中国的长期成长性要领先于美国。这也从一定程度上反映出,抑制当前股价的主要因素是心理层面的恐慌情绪。

我们认为,市场动态估值水平已被低估,在克服短期不利因素影响后,市场投资信心将逐步恢复,股指有望踏上回归合理估值水平的震荡盘升之路。

在奥运召开之前,受上市公司中报业绩、经济增长、通胀压力、海外因素等诸多不确定性因素的影响,投资者的信心将受到制约,预期市场难以出现明确的趋势性大幅上涨行情,而以区间震荡、缓慢盘升的运行格局为主。

奥运会之后,随着经济运行改善,翘尾因素消失导致通胀压力缓解,资源品价格管制逐步放松,宏观紧缩力度放松甚至转向,则市场预期改善,投资信心增强,资本市场的资金供求状况将逐步改善,从而推动市场活跃,上证指数将回升到4000点以上的合理价值区域。

|